當前位置 : 首頁 》新聞咨詢訊 》公司動态

當前位置 : 首頁 》新聞咨詢訊 》公司動态

來源:研究中心

作者:陳露

現行有效的2014年《上市公司收購管理辦法》沒有關于上市公司收購的明确定義。結合現有的法律法規制度規定,上市公司收購的目的在于取得或鞏固對上市公司的控制權。從收購标的來看,收購的是上市公司股權而非資産。

收購目的更傾向于資産優化,通常是要吸收和利用被收購公司的業務和資産,并且通過合理的規劃和戰略制定,一般情況下能給公司帶來好的資産和轉機。

一、市場特點

上市公司收購的目的是取得目标企業的經營控制權,從而将目标企業直接或間接地納入自身所屬企業的控制之下。以期充分發揮企業并購的經營協同效應、财務協同效應和市場份額效應等優勢,使并購雙方在改善經營管理、降低成本、提高經濟效益、增強技術優勢和市場競争力等方面,都得到極大的進步。

以下從收購戰略、行業領域、區域三個維度,對城投公司收購上市公司的市場情況進行分析。

基于不完整統計,我們選取2021年8家城投公司成功收購上市公司的案例爲本節樣本:

表1 截止2021年12月20日 城投系公司收購上市公司樣本案例

1、從上市公司收購戰略來看,橫向收購占主流地位。

戰略可分爲橫向收購、縱向收購、混合收購三種,目前是以橫向收購爲主。橫向收購戰略是公司收購同行業競争者,希望通過發揮協同效應增強公司市場競争力;縱向收購戰略是公司收購供應商或分銷商的一種或多種産品,希望更好地控制自己的成本和渠道,從而增強市場競争力;混合并購戰略是收購處于不同産業門類或不同市場,且這些産業門類之間沒有特别的生産技術聯系的企業,該戰略希望公司未來多元化發展。

以此8家爲樣本,橫向收購的有4家,混合收購有3家,縱向收購有1家,目前以橫向收購爲主,混合收購占比也較大。

2、從行業領域來看,被收購公司的行業與各個區域的産業規劃相關

城投公司一般是地方政府出資設立的企業,爲支持政府政策、履行社會責任,在選擇并購标的時,城投公司需要考慮的重要因素之一是上市公司的業務及發展與本地産業、本地經濟的協同性。城投公司通過收購上市公司扶持本地産業的發展、迅速提高本地産業的競争力是必然的收購訴求之一。

在上述案例中,化工是收購方江蘇丹化集團所在地--江蘇鎮江的重點産業,因此收購丹化化工科技股份有限公司上市。澳柯瑪主營的家電是收購方所在地--青島的支柱型産業;四川九洲電器主營的計算機、通信和其他電子設備制造業是收購方所在地--四川綿陽未來要大力發展的行業;福建永安林業公司主營林業,是收購方所在地--永安的主要産業;航錦科技戰略主營的芯片業是收購方所在地--武漢的優勢産業;隴神戎發主營中草藥的種植和産品,是收購方所在地--甘肅未來重點布局發展的産業。8家被收購公司中有6家是與收購方當地的産業規劃相關的,占比75%。因此可以推出,城投公司收購上市公司時,被收購公司的行業與其所在區域的産業規劃大概率相關。

3、從區域來看,收購集中發生在經濟發達地區

在上述的案例中,收購方較爲集中分布在發達地區。8個案例收購方分别分布在:江蘇鎮江、青島、北京、北京、四川綿陽、福建永安、武漢、甘肅蘭州。以上除了四川綿陽和甘肅蘭州外,都是經濟發達的城市或者省份,經濟發達地區占比高達75%。可以看出,收購上市較爲集中的發生在經濟發達地區的城投公司當中。

二、典型案例

案例一:豫資保障房控股棕榈股份

1、收購背景

豫資保障房牽手棕榈股份,是源于雙方高度一緻的企業發展經營理念,有望攜手拓展鄉村振興産業。二者的并購是在政府提倡鄉村振興發展的背景下提出。2017年黨的十九大報告中提出鄉村振興偉大戰略,2018年發布《鄉村振興戰略規劃(2018-2022年)》,這些鄉村振興政策相繼出台。河南省爲從外部引入先進經驗,振興本省鄉村經濟,河南省财政廳控股的豫資保障房在政府支持下,與深耕生态城鎮建設多年并成功完成浔龍河項目的棕榈股份并購。此項并購的目的主要有以下兩點:第一、在未來數年,通過豫資控股、棕榈股份以及浔龍河通力合作,将“浔龍河模式”引入河南省域。因地制宜,把浔龍河自身優勢與河南鄉村地方特性進行融合,打造河南鄉村振興的新典範;第二、發展鄉村旅遊産業,推動河南省旅遊産業的高質量發展。

2、實施路徑

豫資保障房和棕榈股份并購采取先股權轉讓後表決權委托的方式。城投公司控股并購上市公司的方式一般可以分爲股權協議受讓、股權+表決權受讓和間接股權收購。目前股權協議受讓是城投公司主流并購方式,但股權+表決權方式相較于股權收購更靈活。在此次并購案例中,方案第一步、豫資保障房在2019年3月22日和棕榈股份股東吳桂昌、林從孝、吳漢昌、吳建昌及浙江一桐輝瑞股權投資有限公司、國通信托有限責任公司簽訂了《股份轉讓協議》,收購上市公司13.10%股份。第二步、2019年3月27日,豫資保障房和股東吳桂昌、林從孝簽署《表決權委托協議》,吳桂昌将其8.32%、林從孝将其2.46%的股份對應表決權全部不可撤銷地委托給豫資保障房行使。本次委托完成後,豫資保障房成爲棕榈股份的控股股東。

3、 經驗分析

城投公司與民營上市企業并購,兩者的企業文化和經營模式面臨融合。豫資保障房和棕榈股份采用優勢互補式的融合模式,融合狀況良好。在并購完成後,棕榈股份營收較前一年有增長。

圖表3-3 2012-2020年 棕榈股份營業總收入

優勢互補式的融合模式主要有以下要點:第一、在企業管理上,管理團隊是新董事長和财務總監融入“老班底”,管理制度參照上市公司原有制度執行。因爲原有管理團隊對于公司更加熟悉,管理制度貼合上市公司的設計,所以豫資控股入主後實行實體和資本明确分工,初步隻掌控财務;第二、關于未來業務發展地區,棕榈控股注冊地将轉入河南,大力發展河南項目。以期利用好豫資保障房在業務發展、技術開發與應用、信息交流、資金等方面的優勢地位和資源,爲上市公司提供支持。兩者相互取長補短、強強聯手,目前雙方的并購融合較爲成功。

案例二:武漢新能實業發展有限公司收購航錦科技

1、收購背景

此次并購是由錦航科技原控股股東新餘昊月發起,因新餘昊月無法償還武漢新能債務,提出将其所持錦航科技股份轉讓。據《航錦科技:詳式權益變動報告書》,此次收購的目的有兩項:第一、武漢新能認可航錦科技的“化工+軍工”雙主業發展戰略,且看好公司未來發展,希望通過此次混合并購給公司帶來多元化的發展;第二、利用上市公司股權抵消新餘昊月對武漢新能拖欠的債務。

2、實施路徑

此次收購是一次債轉股式收購,武漢新能通過債權獲取錦航科技的控股權,收購方式本質是股權協議受讓。2020年9月10日,武漢新能實業發展有限公司在對錦航科技進行研究之後,召開董事會并形成董事會決議,同意以收購上市公司股份方式抵消新餘昊月的債務。2020年9月16日,武漢新能實業發展有限公司與新餘昊月簽署《債務重組協議書》,據協議約定,交易完成後,武漢新能擁有航錦科技113,363,924股股份,計2,810,291,666.67元,占上市公司總股本16.43%。據《航錦科技:詳式權益變動報告書》、《債務重組協議》,協議生效後,上市公司控股股東變更爲武漢新能,實際控制人變更爲武漢市國資委。

3、經驗分析

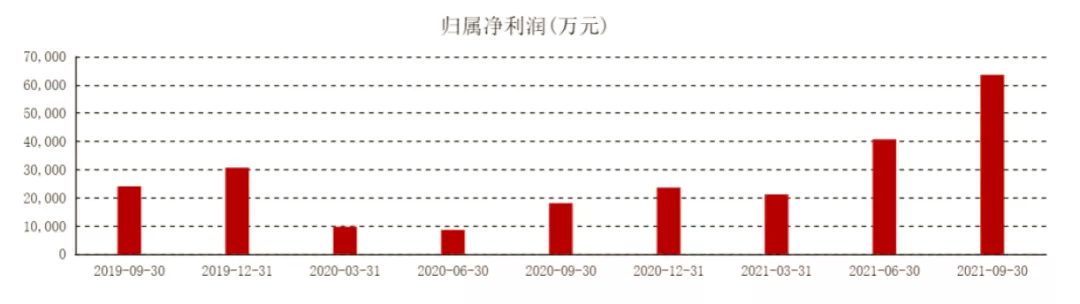

武漢新能在并購後對航錦科技的管理較爲成功。僅并購一年,航錦科技的歸屬淨利潤就大幅提升,盈利能力增強。

圖表3-3 2019.9-2021.9年航錦科技每季歸屬淨利潤

武漢新能主要采取了以下三項措施助力航錦科技發展:

第一、要求航錦科技總部從遼甯搬至武漢。武漢作爲國内重要的軍工産業研發基地與我國芯片産業高地,聚集了一批重點研究所以及芯片業重點企業。落地武漢這一舉措可促使公司在軍工、芯片産業上與頭部企業産生協同性,提升企業競争力;

第二、繼續使用原有管理團隊。在收購之前,航錦科技制定了“化工+軍工”雙主業發展戰略,并成功收購了威科電子及長沙韶光,順利切入軍民兩用芯片領域。基于對航錦科技原經營戰略和業績的認可,武漢新能同意重組完成後仍由現有經營管理團隊繼續負責上市公司經營管理,以充分發揮現有管理團隊管理經驗豐富的優勢,維護上市公司的經營及管理的穩定;

第三、幫助航錦科技子公司長沙韶光收購武漢導航院股權。二者有良好的業務協同性,将在基帶射頻一體化芯片的設計、應用性研發等業務上進行全面合作,實現共同發展。此外,長沙韶光和威科電子已經爲武漢導航院的芯片産品銷售進行客戶布局。此次收購可實現雙赢,同時也使航錦科技利潤取得增長。

三、分析小結

城投公司自2014年融資環境嚴峻之後,将上市作爲增加直接融資的重要渠道。相較于IPO,收購上市公司成本更低。但是收購上市公司對企業的戰略規劃要求更高。收購戰略和目的必須清晰,收購上市公司後的發展必須有長期規劃。其次,城投公司收購上市選擇标的時,注重與當地産業發展規劃的協同性。最後,成功收購後要充分發揮雙方的優勢,強強結合,積極優化公司産業結構和企業管理,才能将收購的效益推至最高。