當前位置 : 首頁 》新聞咨詢訊 》公司動态

當前位置 : 首頁 》新聞咨詢訊 》公司動态

來源:研究中心

作者:陳露

借殼上市是取得上市公司控制權的交易行爲,從狹義範圍來看,借殼上市是指在取得上市公司控制權的一段時間内,或者在取得上市公司控制權的同時,将自己擁有資産轉變爲上市公司擁有資産的交易行爲。是指一家沒有上市的公司通過收購另一家上市公司股權來實現間接上市的過程。

與收購不同,借殼上市更注重殼公司的篩選,對購買價格進行評估。對比IPO,借殼上市的審核流程相對簡單,上市所需時間較短。但近兩年,由于注冊制的鋪開與新退市制度的推行,借殼上市呈現降溫的态勢。

一、市場特點

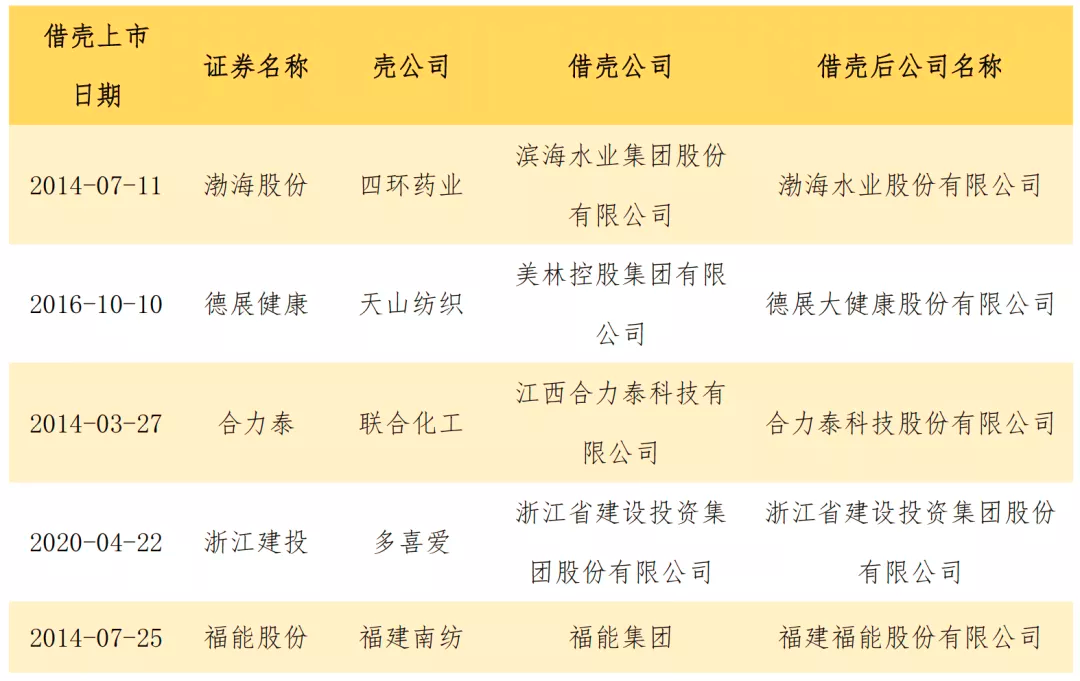

據不完全統計,因借殼上市樣本量較小,現選取2014年至2020年城投系公司借殼上市的5個案例爲本節樣本分析。

表1 2014-2020年城投系公司借殼上市樣本案例

1、殼公司資産負債率一般處于合理區間

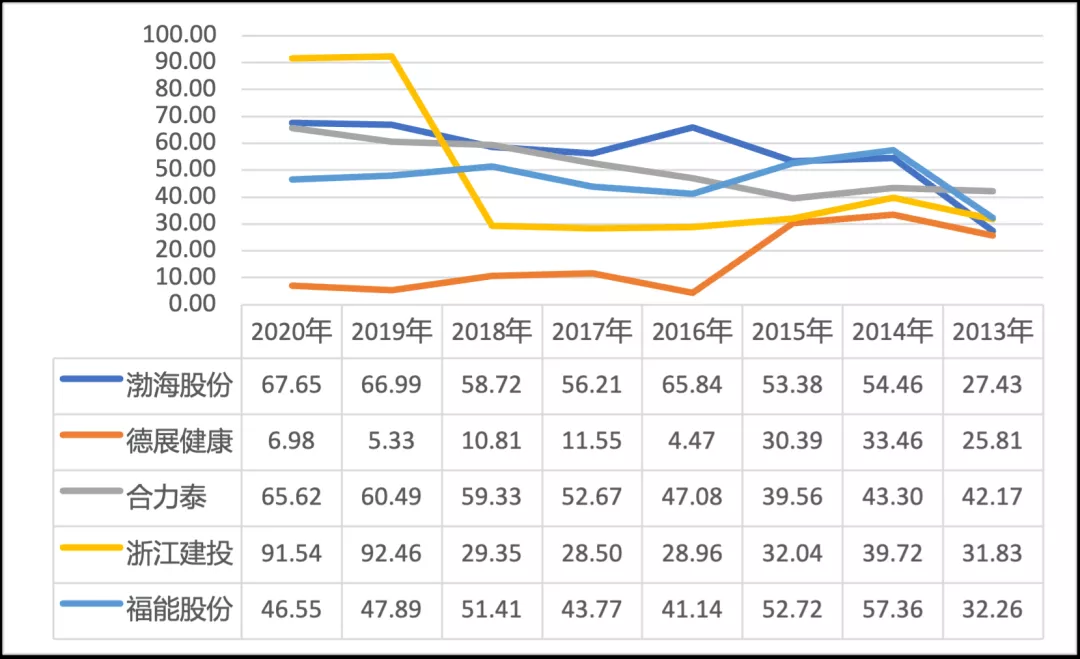

殼公司在被收購之前,資産負債率都在一個相對合理範圍内。對于一般的上市公司,資産負債率在40~60%之間較爲合理,據choice統計的下表信息,在收購前的5家公司大多在此範圍内。可以看出,城投公司借殼上市時,會選擇資産負債率較合理的殼公司,免除借殼後的負債風險。

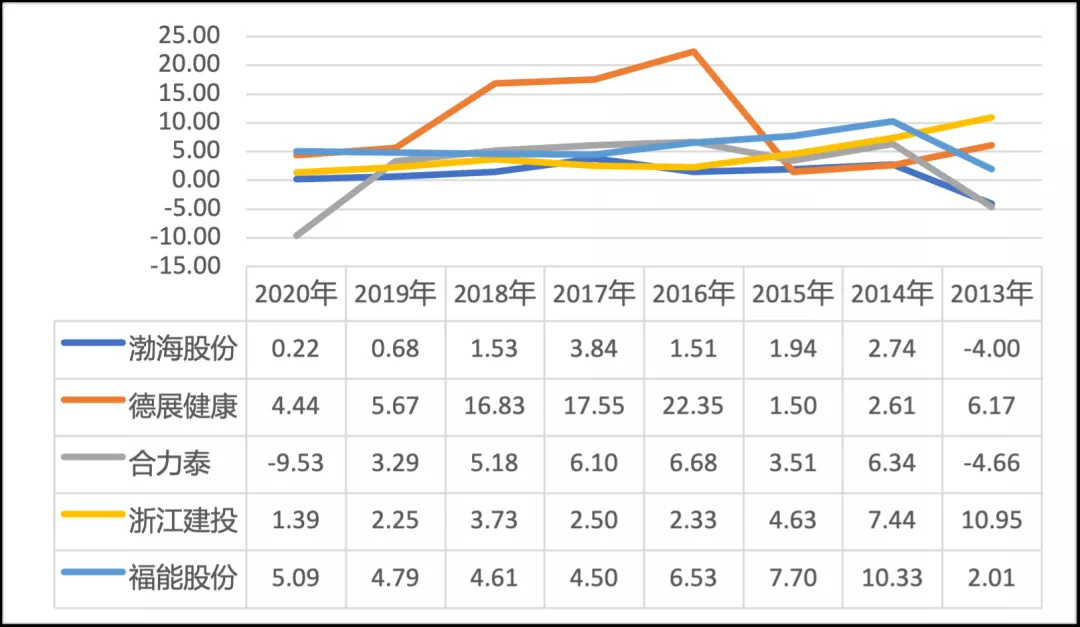

圖1 2013-2020年5家樣本借殼公司資産負債率

2、殼公司盈利能力較弱

殼公司在被收購之前,盈利能力較弱,據choice統計的下表信息,樣本中的5家公司被收購之前,年化總資産淨利率在0%~5%左右徘徊。說明殼公司在被收購前盈利能力普遍較弱。對于城投公司而言,收購此類公司有利于降低借殼成本,也更便于借殼成功。

圖2 2013-2020年5家樣本借殼公司總資産淨利率

3、借殼上市後公司發展向好

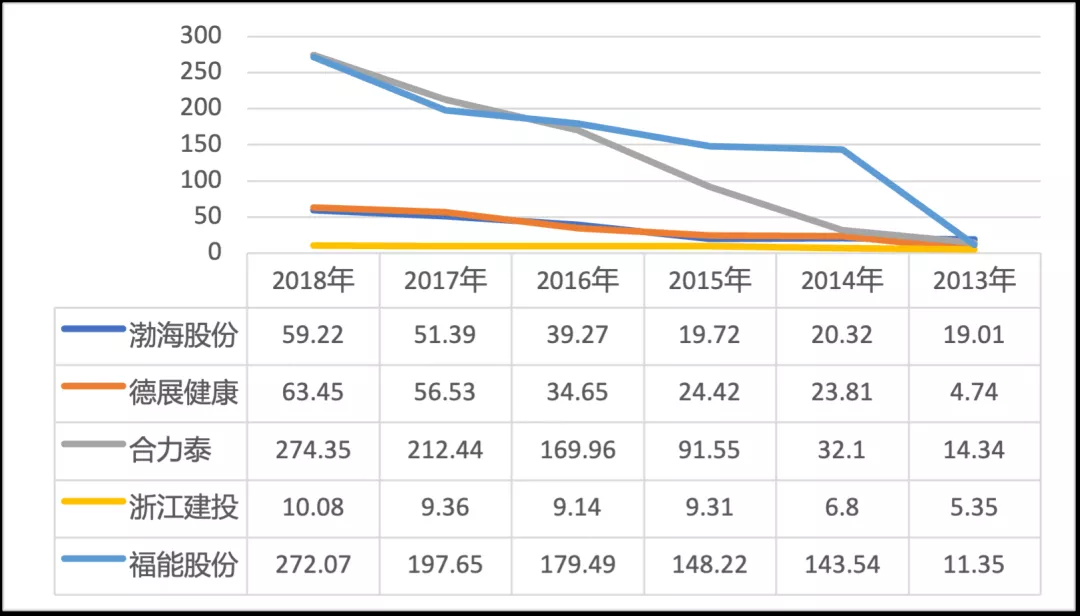

借殼成功後,公司的發展普遍更好。以公司的資産規模爲例,據choice統計的下表信息可以看出,5家樣本公司成功借殼之後,資産規模在逐年增長,說明相較于借殼成功之前,借殼上市後公司發展的越來越好。

圖3 2013-2018年5家樣本借殼公司資産總額

4、借殼方的公司往往資金較爲雄厚

從上一節的公司資産總額中,可以看出,借殼方在注入自己的資金後,公司的規模就得到了增長,這表明借殼方的公司規模在借殼前相對于殼公司更大。這是出于成本以及借殼方現金流的考慮,規模相對較小的殼公司更爲适合。在目前,我國不允許通過融資進行借殼上市,而購買殼的金額通常較大,一般在億元以上。因此對于借殼方,要求其自身的資金較爲雄厚。

二、典型案例

案例一:浙江建投借殼多喜愛上市

1、借殼背景

浙江建投爲拓寬融資渠道,提升其在行業中的綜合競争力、品牌影響力和行業地位,積極謀求上市。曾考慮IPO,後因資産整理及時間進度的原因放棄,轉而選擇較爲容易的借殼上市。浙江建投選擇對多喜愛發起借殼,主要有以下幾點原因:第一、多喜愛原控股股東股權質押爆倉,股價下跌,籌劃賣殼;第二、多喜愛經營狀況較好,直至賣殼,多喜愛都并未有營業收入虧損,免于承擔公司債務;第三、多喜愛主營業務相對單一,更容易資産剝離,有利于通過資産置換快速對接A股平台。

2、實施路徑

浙江建投的借殼方式是股份轉讓、資産置換加增發新股。據《多喜愛集團股份有限公司 關于重大資産置換及換股吸收合并浙江省建設投資集團股份有限公司暨關聯交易之股份發行結果暨股份變動的公告》,并購方案分爲3步:第一步、多喜愛控股股東陳軍、黃娅妮向浙建集團或其控股股東以20.5882元/股價格轉讓其所持有的上市公司29.83%股份;第二步、上市公司以其擁有的置出資産與國資運營公司擁有的部分置入資産的交易定價等值部分進行置換。同時,上市公司向交易對方以非公開發行股份的方式購買置入資産超出置出資産定價的差額部分,并對浙建集團進行吸收合并;第三步、國資運營公司以置出資産爲對價(作價金額等于置出資産交易定價)受讓陳軍、黃娅妮持有的剩餘上市公司股份,差額部分以現金方式補足。

3、經驗分析

浙江建投兩度借殼多喜愛,第一次被否,第二次終成功。浙江建投借殼是一個典型的城投公司借殼案例,其提案失敗與成功的經驗都值得其他城投公司借鑒。

第一次借殼,敗于資産負債率過高。2019年6月,多喜愛與置出資産承接方等協商,借殼計劃定爲--多喜愛置出資産7.16億元,置入資産79.98億元,浙建集團再耗資12.53億元購買原實控人29.83%股份。但是多喜愛對浙建集團的吸收合并提案被證監會否決,主要原因在于浙建集團資産負債率較高、經營性現金流和投資性現金流持續大額爲負、持續盈利能力和流動性存在不确定性,不符合《上市公司重大資産重組管理辦法》第十一條和第四十三條的相關規定。資産負債率高是城投公司的一個普遍現象,從案例中可看出這對于借殼上市會有阻礙,應當及時改善。

第二次浙江建投處理不良資産,終借殼成功。在第一次借殼失敗後,浙建集團結合自身情況和證監會的決議,積極處置了盈利能力不高、與主業相關度不高的資産以減低負債率,優化自身的資本結構。并且對并購方案中的交易價格、業績承諾、收購方式等進行調整。2019年12月24日,中國證監會出具《關于核準多喜愛集團股份有限公司重大資産置換及吸收合并申請的批複》,核準多喜愛重大資産置換及換股吸收合并浙建集團。2020年4月,浙建集團借殼多喜愛上市成功,多喜愛更名爲浙江建投。

案例二:天潤乳業借殼新疆天宏上市

1、借殼背景

天潤乳業是在當地政府支持下成功借殼新疆天宏。這一上市計劃由兵團農十二師國資委一力促成。此次借殼有三個目的:1、國資委作爲上市公司原實控人,需阻止新疆天宏這一兵團企業走向沒落;2、天潤乳業作爲兵團乳業企業可實現曲線上市,借助資本市場的力量提高自身市場競力;3、有利于提高新疆生産建設兵團乳業的産業發展,助力當地經濟。

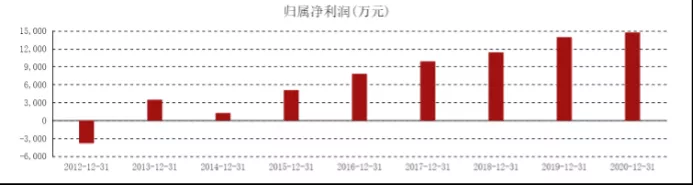

此次借殼上市成功後,以上3個目的都達到了,新疆天宏保留了一個軀殼,而天潤乳業得到了較快發展。從2012年至2020年,天潤乳業利潤總額由-0.38億元迅速增長至1.47億元,成功扭虧爲盈,增長速度令人矚目。

圖4 2012-2020年 天潤乳業每年歸屬淨利潤

2、實施路徑

天潤乳業的借殼方式是股權無償轉讓、資産置換加定向增發。具體分爲3步:第一步、2013年3月,瀕臨退市的新疆天宏将其41.9%的股權無償轉讓給新疆兵團十二師,此後,新疆兵團十二師成爲新疆天宏最大的股東。第二步、同年4月,新疆天宏與新疆兵團十二師簽訂協議,協議約定新疆天宏用其全部淨資産置換新疆兵團十二師所持有的部分天潤乳業股份,新疆天宏淨資産與天潤乳業股份之間差額部分,以新疆天宏向新疆兵團十二師非公開發行股份方式完成支付。第三步、在資産置換的同時,新疆天宏還通過向天潤乳業持股人非公開發行股份方式購買天潤乳業持股人所持有的股份。新疆天宏成爲天潤乳業的第一大股東,持股比例高達96.8%。2013年11月,新疆天宏與天潤乳業完成資産重組,天潤乳業成功上市。

3、經驗分析

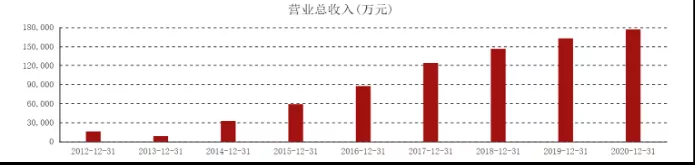

在借殼上市後,天潤乳業充分利用了上市帶來的融資優勢,提高了企業長期發展能力。借殼上市後,公司得到更大的融資渠道,天潤乳業積極利用此優勢,解決企業的“當務之急”,消除利潤增長的阻礙。作爲一個乳品公司,天潤乳業的發展受制于奶源,奶的質量決定了它的産品質量,奶的成本決定了它的效益。因此天潤乳業上市後,在2014年對天澳牧業進行融資收購,解決了奶源對公司營收的限制問題。此次收購既爲企業帶來經濟效益,也爲企業未來大規模的發展奠定基礎。據數據顯示,此後天潤乳業連續3年營業收入增長率均超過30%。

圖5 012-2020年 天潤乳業每年營業總收入

三、分析小結

借殼上市的首要難點在于殼資源的尋找和篩選,需要殼公司身家清白沒有較多負債,同時規模相對較小,盈利能力較弱等。找到一個合适的殼資源對于借殼上市是重中之重,在篩選過程中應對殼公司做好盡職調查,公司價值評估應準确。在選定殼公司之後,城投公司自身要做好上市準備,爲符合借殼上市審查,不足之處尤其是資産負債率較高等問題要及時解決。

目前借殼的方式有股權轉讓+資産置換、股權轉讓+增發換股、股份回購+增發換股、資産置換+增發換股、資産出售+增發換股等多種形式,結合上述案例,可以選擇好幾種形式混合使用。城投公司應該結合自身情況,制定适宜的借殼方案。成功借殼之後,應充分利用在直接融資渠道的巨大優勢,支持公司長期穩定發展。