當前位置 : 首頁 》新聞咨詢訊 》公司動态

當前位置 : 首頁 》新聞咨詢訊 》公司動态

去年《關于金融支持融資平台債務風險化解的指導意見》(35号文)出台時,列舉了12個債務高風險重點省份,包括天津、内蒙、遼甯、吉林、黑龍江、廣西、重慶、貴州、雲南、甘肅、青海、甯夏,讓人大跌眼鏡的是,作爲“西部崛起”的明星城市重慶赫然在列。

根據重慶市财政局數據顯示,重慶2023年底債務餘額爲12258億元,債務率148%。相較于2022年提高了18個百分點,債務率超過了财政部設定的120%警戒線,因此進入12個債務高風險省份的名單。

早年間重慶通過打造“八大投”及渝富,利用國開行提供的政策資金高效處置不良資産,積累了大量的土地儲備,再由“八大投”進行消化,完成基礎設施和公共設施建設。基建提高了土地的估值,進而撬動更多的金融資源投入基建,如此循環往複。

這套發展模式,在城市工業化、城鎮化起步階段,以及經濟快速發展階段,都是地方政府整合各類資源、增強融資信用、破解發展資金難題的有效手段,是先于經濟發展周期加快基礎設施建設的有力推手。尤其是在市場信号薄弱的地區,借助融資平台獲取長周期、低利息的融資彌補财政缺口,以加快基礎設施和公共設施建設,是非常合理的路徑選擇。

重慶也因此創造了GDP增速連年保持兩位數的經濟奇迹,受到世界銀行的大力表彰,引得各地紛紛效仿。

但是“八大投”也在市場上引發了不小的争議,一是固定投資/GDP的占比較高,投資拉動經濟的模式過猛,一定程度上存在對未來經濟發展的透支;

二是“八大投”作爲國企大包大攬的業務模式,會擠占民營企業的發展空間,影響重慶的産業發展與營商環境。

其中功過,即使放在現在也難以評說。

在此我們梳理了重慶建立“八大投”的動因和多年來的發展曆程,隻爲當前城投重組與轉型提供借鑒與參考。

一、渝富與“八大投”

渝富——重慶渝富資産經營管理公司,是重慶市的地方金控集團,主要業務包括處置不良資産(主要來自于國企),并借勢推進負債國企改造,同時還具有金融控股、土地儲備等功能,在重慶國企體系中扮演了核心角色。但渝富的組建和運作,很大程度上有賴于渝富背後重慶市政府的強大操盤能力,相對于“八大投”而言可複制性有限。如果大家感興趣,我們以後會另開一篇,讨論渝富的運作機制。

而“八大投”則是典型的城投企業,在江湖上的名聲可謂如雷貫耳,又早早開啓了市場化轉型,在如今中央要求壓降融資平台,各地紛紛推動城投重組爲産業平台的大背景下,具有極強的學習借鑒價值。

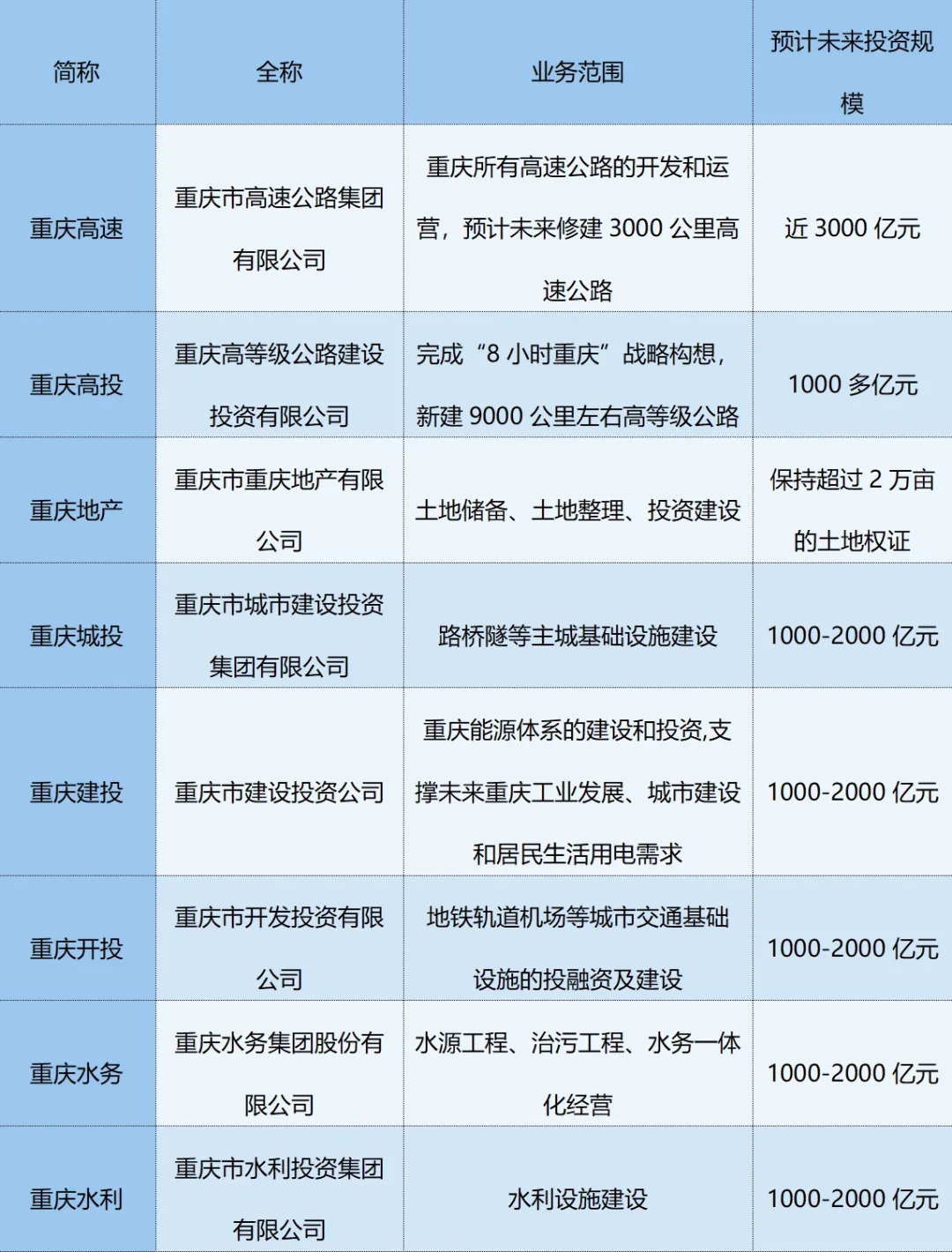

2002年,時任重慶市副市長的黃奇帆認爲,就基礎設施和公共設施投融資而言,如果某個門類今後10年有1000億-3000億元的投資量,原則上就應有一個專業的投資集團。

如果資金規模過大,此時就會出現規模效應遞減,而且不易管好、管細;如果資金過于分散,每一個項目都由一個主體運營,則會導緻無法形成規模經濟與融資信用。因此,根據對未來重慶的發展規劃與投融資的客觀規律,組建了重慶“八大投”。

表1 重慶“八大投”概述

二、資金來源

“八大投”成立的目的,是通過市場化融資的能力爲城市建設提供資金保障。市場化融資需要資本金作爲信用基礎,八大投的資本金從何而來?

(一)國債

1999年爲應對亞洲金融危機,中央投到重慶的國債累計有250億元,被分别注入了“八大投”。

例如重慶高投建設高等級公路時,就是以國債和市政府配套資金爲本金,通過向銀行貸款補足資金缺口。由于不需要區縣提供配套資金,重慶高投短短一年即完成了1000公裏的高等級公路建設,使重慶所有區縣到主城的通行時間縮短到8小時以内。而就在一年前,有些區縣到主城還需要2-3天。

(二)規費

這部分主要包括高速公路收費、路橋收費、城市配套費等各類規費,2002-2015年累計大約250-300億元,作爲資本金注入了“八大投”。

例如重慶主城原本有“7橋、1隧、13條路”,主要是以BOT模式建造,因此建成後一直設卡收費回收成本。

按理來說城市内部的交通基礎設施,屬于政府公共服務範疇,不應收取費用,但苦于财政壓力問題一直難以解決。

2002年由重慶城投向銀行貸款200多億元,一次性收回存量收費路橋隧的所有權,且新建路橋隧也不再新增收費系統。這筆貸款産生的利息大約爲10億元/年,相關基礎設施需要4億元/年的維護成本。

覆蓋這些費用的方法是發行通行年票,通行年票的定價爲2000元,比當時每輛機動車年均所交過路過橋費5000元降低了60%。而随着主城區機動車保有量的不斷增加,年票收入從2-3億元逐步增加到25億元,付息之餘還可以較大幅度還本。2017年底路橋回購債務基本還清,2018年起重慶主城區即不再收取路橋通行年費。

(三)土地

2002-2003年,重慶一次性集中儲備了主城區40多萬畝土地,掌握了主城區近一半的可建設用地,之後細水長流,每年開發5%即2萬畝左右。

以重慶地産爲例,其儲備土地每年有進有出,但始終保持手上有2萬畝的土地權證。“八大投”土地儲備形成的資本,靜态價值超過千億。

(四)存量資産

重慶市政府将過去幾十年形成的基礎設施等存量資産劃給了“八大投”,總價值約200億元。

例如2003年,市級以上政府資金投入建設的水利項目,都被劃轉爲重慶水利的原始資産,未來的水利投資也都彙總到重慶水利。

(五)财政撥款

由于“八大投”作爲地方政府投融資平台,大多參與的是公益性項目,承擔了一定公共服務職能,因此财政會撥出一定款項,供其用于長期經營。

據統計,2003-2015年,通過國債、規費、土地、存量資産和财政撥款等各種途徑注入“八大投”的資本金大約2000多億元,加上10年來“八大投”近10萬畝的儲備土地,扣除開發成本後批租轉讓實現淨收入3000多億元。

以此爲信用基礎,“八大投”累計融資超過5000億元,完成高速公路、鐵路、水利、環境設施等重大工程總投資額約6000億元。

(數據來源:《重組與突破》,黃奇帆)

三、債務壓力與退出機制

如此大規模的投融資,使重慶“八大投”的業務滲入了城市基礎建設的方方面面,有利的一面是短時間内有力地推動了重慶地區的基礎建設和城鎮化發展。

但需要注意的是,規模體量越來越大的“八大投”将資金持續投向公益性、準公益性基礎建設項目,且受制于重慶多山地形特征的制約,重慶對城市基礎設施建設的需求大且投入高,需要通過大量融資來維持,前期投入高,後期回收慢、收益少或零收益,造成企業負債率增高,經營性現金流壓力大。

2008年金融危機後,爲配合中央提倡的4萬億基建計劃,重慶當時配合推出1萬億元投資計劃,全市實施大量重點項目,債務規模嚴重攀升,對市财政、“八大投”都造成了相當大的負擔,退平台逐漸提上了日程。

(一)風險防護制度

事實上這些問題在“八大投”建立之初并非沒有預見,爲了保障“八大投”的良好信用,重慶市政府制定了頗爲嚴格的風險防護制度:

一是淨資産和負債要平衡,

二是集團的現金流要平衡,

三是投入與産出或投入與資金來源要平衡。

同時爲了防止隐性債務,要求:

财政不直接提供融資擔保,

八大投之間也禁止互相擔保,

财政專項資金要專款專用。

同時,按照建立之初的設想,當市場條件成熟,人均公益産品規模達到發達國家水平時,就應當充分發揮市場對資源配置的決定性作用,“八大投”中的部分融資平台也将完成“脫虛向實”的轉變,退出地方投融資平台,轉型爲經營性産業平台。

按照預期,八大投的生命周期爲10-15年。

(二)退出機制

一是通過特許經營模式招商引資,例如重慶高速将部分高速公路轉讓給社會資本經營。

二是整體上市,例如重慶水務,引入歐洲最大的水務集團——法國蘇伊士環能集團作爲戰略投資者,于2010年成功上市,轉變爲規範的公衆企業。

三是産業化轉型。2006年,重慶市建設投資公司通過整合煤炭、燃氣、電力、頁岩氣業務,重組爲重慶市能源投資集團有限公司(以下簡稱重慶能投)。

同年重慶市高等級公路投資有限公司,在高等級公路建設基本結束後,合并長江三峽、烏江畫廊、山水都市等重慶市國有旅遊資源,重組爲爲重慶交通旅遊投資集團有限公司(以下簡稱重慶交投)。

當然退平台并不一定意味着轉型成功。重慶能投早在2006年就進行了産業化轉型,意在通過金融資源和能源資源的強強聯手,在電力市場化改革中大展拳腳。當時重慶能投是重慶市最大的煤炭生産企業,同時其民用天然氣輸配業務在重慶市的市場占有率達 80%,參控股電廠的總裝機容量約占重慶市裝機容量的 70%。有極強的區域壟斷地位。

但其後續發展的過程卻并不盡如人意。重慶能投自身盈利能力有限,且負債率常年維持在70%以上。2016年起因環保政策收緊、能源政策轉向等原因導緻煤電收入大幅下降,2017年到2021年,連續五年虧損,一直依靠政府補貼維持經營。由于事故頻發,2020年底重慶政府決定關停全市全部煤礦,2021年3月重慶能投因無力歸還到期的平安銀行銀行承兌彙票6.85億元、浙商銀行信用證2.3億元,構成違約。2022年破産重組,黯然退場。

四、結語

經過一系列的并購重組,重慶高投、重慶水務、重慶建投相繼退出,“八大投”實際上已經變成了“五大投”。

随着重慶市内投融資平台轉型升級力度的不斷增強,多數平台的城投屬性已經偏弱,在業務方面,重慶地産、重慶交投、重慶城投還涉及一定比例的基建業務,主要爲土地整理和基礎設施代建業務,其餘主體已基本不涉及公益性業務。

此後重組整合的重點已經從爲城市基礎設施發展募集資金,轉變爲緩解債務壓力,而這也是當前絕大多數城投公司面臨的主要問題。

對化債與産業化轉型感興趣的朋友,可以參看之前的案例分享: